Eine geordnete Buchhaltung ist für jedes Unternehmen von großer Bedeutung. Doch viele Gewerbetreibende und Freiberufler kommen beim Start in ihre Selbständigkeit zum ersten Mal mit dem Thema Buchhaltung in Berührung. Schon kleine Fehler können schwere Folgen in Form von Strafen nach sich ziehen und im ungünstigsten Fall zur Geschäftsaufgabe führen. Wir zeigen dir die sechs schlimmsten Buchhaltungsfehler und wie du diese verhindern kannst.

Zusätzlich kannst du unsere Buchhaltungscheckliste für 2025 nutzen, um von Anfang an den Überblick zu behalten und sicherzustellen, dass dir keine wichtigen Schritte entgehen.

Wer haftet bei Fehlern in der Buchhaltung?

Für Buchhaltungsfehler stehst du als Unternehmer immer (!) selbst gerade. Auch, wenn du sie gar nicht gemacht hast. Selbst wenn dein Steuerberater z.B. bei der Steuererklärung Fehler übersieht, wendet sich das Finanzamt an dich – mit deiner Unterschrift auf den betreffenden Unterlagen versicherst du nämlich, dass alle Angaben wahrheitsgemäß und richtig sind.

Macht dein Steuerberater Buchhaltungsfehler, ist er dafür zwar grundsätzlich haftbar. In der Praxis ist es aber gar nicht so einfach, solche Ansprüche durchzusetzen. Dafür musst du ihm nämlich den Fehler nachweisen können – und ohne aufwendiges Gerichtsverfahren geht nichts.

Damit dir das gar nicht passiert und du immer ein wachsames Auge auf deine Buchhaltung hast, schauen wir uns jetzt die typischsten Fehler an. 5 Tipps haben wir für dich in unserem Video zusammengefasst. Für die restlichen drei lies einfach den Text weiter.

Das sind die häufigsten Buchhaltungsfehler

In der Buchhaltung Fehler zu machen, ist schnell geschehen. Oftmals sind es nämlich Kleinigkeiten, die später zu Problemen führen. Die folgenden häufigen Buchhaltungsfehler sollten dir möglichst nicht passieren:

1. Buchhaltungsfehler: Rechnungen nicht korrekt schreiben

Bei Rechnungen gibt es genaue Vorgaben, wie du sie zu erstellen hast. In jedem Fall müssen gewisse Pflichtangaben wie eine fortlaufende Rechnungsnummer, der Rechnungsempfänger oder der korrekte Steuersatz auf deinen Rechnungen zu finden sein. Erfüllen deine Rechnungen diese Anforderungen nicht, werden sie im Zweifel vom Finanzamt nicht anerkannt und du musst Steuern nachzahlen (z.B. weil du dann unerlaubterweise die Vorsteuer gezogen hast).

Kontrolliere deine Ausgangsrechnungen deshalb immer gut, bevor du sie verschickst. Übrigens: Das gleiche gilt auch für deine Eingangsrechnungen: Nimm hier eine gründliche Rechnungsprüfung vor, wenn du sie bekommst und melde dich bei Fehlern direkt beim Rechnungssteller.

2. Buchhaltungsfehler: Belege nicht ablegen, mangelhaft sortieren oder nicht aufbewahren

Hast du deine Belege nicht vollständig und sortiert vorliegen, kann das zum einen die Buchhaltung verteuern (denke nur an den Mehraufwand in der Steuerkanzlei). Zum anderen kann es zu Steuernachzahlungen kommen, weil beispielsweise Geldeingänge zu Ausgangsrechnungen nicht richtig verbucht wurden. Ohne Beleg verbuchte Zahlungen darfst du nicht als Betriebsausgabe angeben.

Am besten legst du alle Ein- und Ausgangsrechnungen bereits nach Datum oder Rechnungsnummer sortiert in einem Ordner ab. Fordere fehlende Belege und Quittungen umgehend an. Auf Thermopapier gedruckte Quittungen und Kassenbons solltest du sicherheitshalber kopieren, weil sie mit der Zeit verblassen.

3. Buchhaltungsfehler: Vernachlässigung der offenen Forderungen

Es reicht nicht, deinen Kunden Rechnungen zu schreiben. Verfolgst du deine offenen Forderungen gegenüber den Leistungsempfängern nicht regelmäßig, dauert es lange, bis du den Geldeingang zu deinen Ausgangsrechnungen verbuchen kannst. Darunter leidet deine Liquidität.

Gehe deshalb die Liste der offenen Forderungen mindestens einmal im Monat durch. Mahne Leistungsempfänger mit offenen Rechnungsbeträgen, bei denen ein Zahlungsverzug vorliegt, konsequent an. Zudem solltest du Mahngebühren berechnen, um deine Mahnkosten abzudecken.

4. Buchhaltungsfehler: die gesamte Buchhaltung selber machen wollen

Willst du am liebsten alles selbst erledigen? Das ist zwar verständlich, aber oft nicht sinnvoll. Unter Zeitdruck unterlaufen dir mitunter Fehler, die zu erheblichen Nachzahlungen führen und das Unternehmen gefährden können.

Wir raten dir, einen Teil der Aufgaben und der Verantwortung auf erfahrene, qualifizierte und vertrauenswürdige Mitarbeiter zu übertragen, zum Beispiel einen angestellten Steuerfachwirt oder einen Steuerberater. Die kennen sich mit den gesetzlichen Regelungen aus und haben oft noch den ein oder anderen Steuerspar-Trick.

Wenn du die Buchhaltung nicht mehr selbst erledigen musst, kannst du dich auf die anderen wichtigen Aufgaben in deinem Unternehmen konzentrieren, und die Fehlerquellen in der Buchhaltung werden weniger. Falls du kein Budget für Angestellte hast, kannst du deine Buchhaltung (oder zumindest einen Teil davon) auch an einen externen Steuerberater outsourcen.

5. Buchhaltungsfehler: falsche Kassenführung

Eine ordnungsgemäße Kassenführung ist für dein Unternehmen sehr wichtig. Oft wird das Kassenbuch nicht täglich geführt. Daraus können sich ganz schnell Fehler bei der Kassenführung ergeben. Bei einer Betriebsprüfung stellt der Prüfer dann fest, dass die Kasse nicht ordnungsgemäß geführt wurde und verwirft sie. Folge: Es ergeben sich Hinzuschätzungen und eine Nachzahlung ist unvermeidbar. Um diese teuren Fehlerquellen zu vermeiden, solltest du auf diese Aspekte achten:

- Führe das Kassenbuch täglich und erfasse alle Kasseneinnahmen und alle Kassenausgaben.

- Es darf keine Buchung ohne Beleg erfolgen. Das gilt für die Einnahmen als auch für die Ausgaben.

- Der Kassenbestand darf niemals ins Minus geraten.

- Die Kassenaufzeichnungen müssen sortiert und fortlaufend nummeriert sein.

- Die Tageseinnahmen sind getrennt nach 7 % Umsatzsteuer und 19 % Umsatzsteuer aufzuzeichnen.

- Die Kassenaufzeichnung ist so zu verfassen, dass der Soll-Bestand jederzeit mit dem Ist-Bestand der Kasse verglichen werden kann.

- Außerdem sind fehlerhafte Eintragungen so abzuändern, dass die ursprüngliche Erfassung lesbar und nachvollziehbar ist.

6. Buchhaltungsfehler: private und geschäftliche Ausgaben nicht konsequent trennen

Häufig kommt es vor, dass betriebliche Ausgaben vom Privatkonto bezahlt oder private Ausgaben vom Geschäftskonto überwiesen werden. Das bedeutet für deinen Steuerberater einen Mehraufwand.

Eröffne deshalb ein vom Privatkonto getrenntes Geschäftskonto. Private Ausgaben solltest du grundsätzlich von deinem Privatkonto begleichen, Kosten für deinen Betrieb hingegen nur vom Geschäftskonto und auf keinen Fall vom Privatkonto bezahlen.

7. Buchhaltungsfehler: private Ausgaben als Betriebsausgaben deklarieren

Manche Unternehmer versuchen, private Rechnungen als Betriebsausgaben abzusetzen. Zum Beispiel Restaurantbesuche, die an Sonntagen stattfinden, und Geschenke an private Freunde.

Manche Ausgaben sind auf den ersten Blick als Privatausgaben zu erkennen und sollten auch als solche deklariert werden. Bei einer Betriebsprüfung vom Finanzamt kommen diese Fälle bestimmt ans Licht und enden meistens mit Steuernachzahlungen, im schlimmsten Fall sogar mit einer Anzeige wegen Steuerhinterziehung.

Es gibt aber natürlich auch Möglichkeiten, legal Steuern zu sparen. Du willst wissen, welche? Dann lade dir gleich unser kostenloses EBook "Steuertipps für Selbstständige" herunter.

8. Buchhaltungsfehler: Steuertermine versäumen

Steuererklärungen, Umsatzsteuervoranmeldungen oder Zusammenfassende Meldung – für alle diese Dokumente gibt es feste Abgabefristen, die du unbedingt einhalten musst. Tust du das nicht, drohen Strafen wie Verspätungs- und Säumniszuschläge vom Finanzamt.

Damit dir das nicht passiert, trägst du dir deine Fristen am besten in den Kalender ein und lässt dich daran erinnern. Welche Daten du auf dem Schirm haben solltest, siehst du hier: Steuertermine auf einen Blick.

So kannst du Fehler in der Buchhaltung vermeiden

Der wichtigste Schritt, um häufigen Buchhaltungsfehlern aus dem Weg zu gehen: Such dir im Zweifelsfall Hilfe. Ohne entsprechende Ausbildung ist der Einstieg in die eigenständig geführte Buchhaltung nicht ganz einfach. Ob du dir einen Buchhalter anstellst oder eine Steuerkanzlei beauftragst, liegt ganz bei dir.

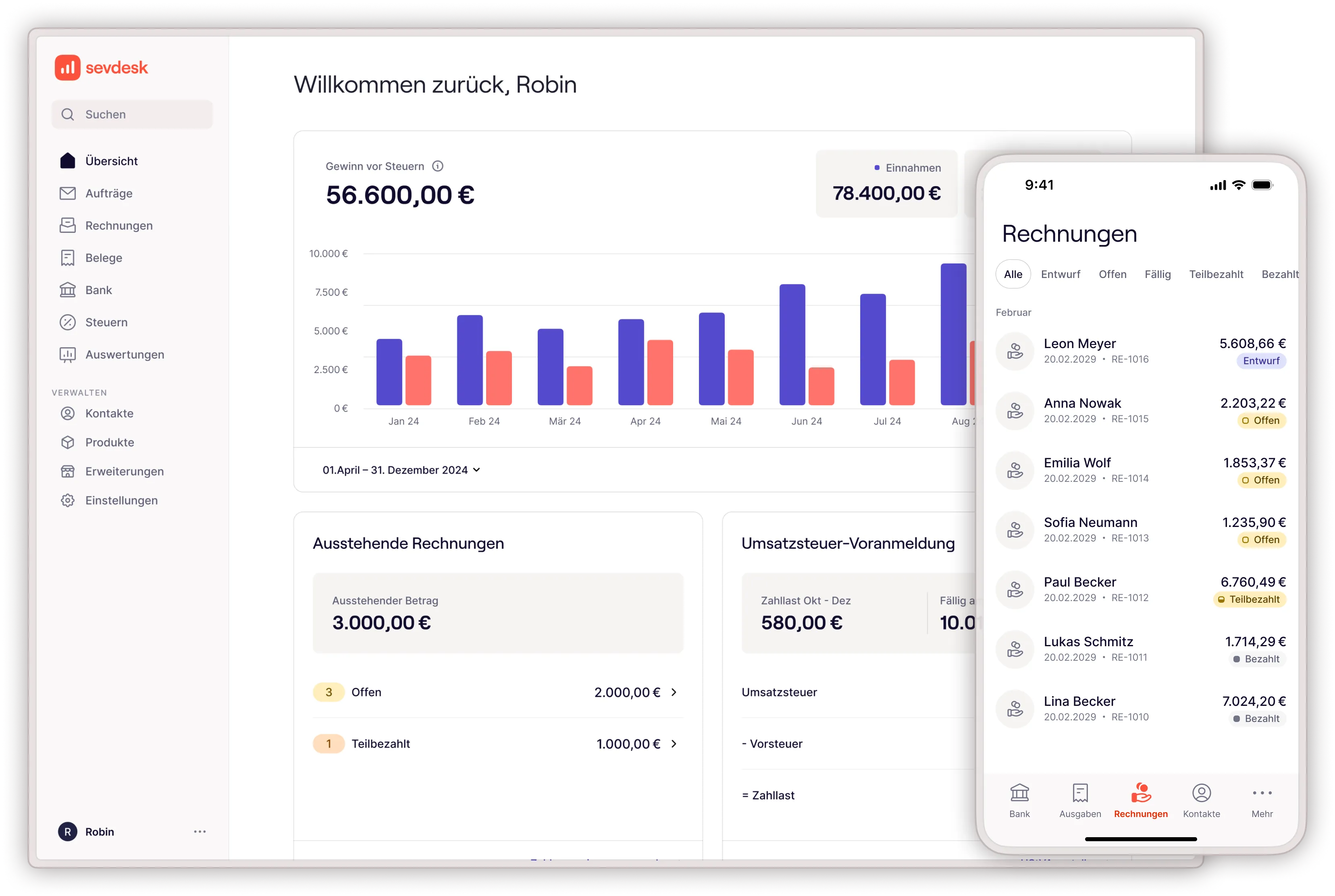

Möchtest du deine Buchhaltung selbst erstellen, ist auch das durchaus möglich. Wir empfehlen dir, dafür eine gute Buchhaltungssoftware zu verwenden. Sie bügelt bereits viele Fehlerquellen von vornherein aus, etwa indem sie deine Quittungen auf Thermopapier für die Archivierung digitalisiert und so vor dem Verblassen schützt oder deine Ausgangsrechnungen automatisch verbucht und später dem Geldeingang zuweist. Teste beispielsweise jetzt kostenlos das sevdesk Rechnungsprogramm online.

Buchhaltungsfehler: Haftung bei Vorsatz oder grober Fahrlässigkeit

Eine 100-prozentige Garantie, dass keine Buchhaltungsfehler passieren, gibt es leider nicht. Auch wenn du einen erfahrenen Buchhalter oder einen Steuerfachwirt einstellst, können Fehler vorkommen. Deine Angestellten haften dafür jedoch in aller Regel nur, wenn sie vorsätzlich gehandelt haben (dir also bewusst schaden wollten) oder zumindest teilweise bei grob fahrlässigem Verhalten.

Fehler in der Buchhaltung vermeiden mit der passenden Buchhaltungssoftware

Mit einer Buchhaltungssoftware kannst du deine Buchhaltung sicherer gestalten und häufigen Fehlerquellen vorbeugen. Ein Rechnungsprogramm wie sevdesk erleichtert dir nicht nur das Schreiben von Rechnungen, sondern verbucht deine Ein- und Ausgangsrechnungen weitgehend automatisch, unterstützt dich bei der Umsatzsteuervoranmeldung und übernimmt die Archivierung von Belegen und Kassenbons unter Einhaltung der gesetzlichen Aufbewahrungsfristen. Geldeingänge werden automatisiert anhand der Rechnungsnummer der entsprechenden Rechnung zugewiesen.

So beugst du häufigen Buchhaltungsfehlern vor und erledigst deine Buchhaltung in deutlich kürzerer Zeit. Teste jetzt die sevdesk Buchhaltungssoftware und finde heraus, wie einfach es sein kann.

Zusammenfassung

Buchhaltungsfehler können schnell passieren und im schlimmsten Fall hohe Nachzahlungen oder rechtliche Konsequenzen nach sich ziehen. Häufige Fehler sind fehlerhafte Rechnungen, unsortierte Belege, vernachlässigte offene Forderungen und eine unklare Trennung zwischen privaten und geschäftlichen Ausgaben. Auch eine falsche Kassenführung, versäumte Steuertermine oder der Versuch, private Ausgaben als Betriebsausgaben anzusetzen, führen oft zu Problemen mit dem Finanzamt. Wer seine Buchhaltung komplett allein macht, riskiert zudem unnötige Fehler – eine professionelle Buchhaltungssoftware oder ein Steuerberater können hier Abhilfe schaffen. Um Fehler zu vermeiden, sollten alle Belege sauber abgelegt, offene Forderungen konsequent verfolgt und gesetzliche Fristen eingehalten werden. Eine vorausschauende Buchhaltungsstrategie spart Zeit, Geld und verhindert unnötigen Ärger mit dem Finanzamt.