Wenn du gerade eine Gesellschaft des bürgerlichen Rechts (GbR) gegründet hast oder noch gründen willst, dann fragst du dich vielleicht, welche Art der Rechnung du einem Rechnungsempfänger zukommen lassen solltest. Wir zeigen dir, worauf es bei der Rechnungsstellung und beim Schreiben einer GbR-Rechnung ankommt und was du im Sinne des Umsatzsteuergesetzes (UStG) beachten musst.

Das muss auf der GbR-Rechnung stehen

Bei der Rechnungsstellung gilt für eine GbR-Rechnung grundsätzlich das Gleiche wie für alle anderen Rechnungen auch: § 14 UStG schreibt vor, welche Pflichtangaben auf deiner Rechnung erscheinen müssen. Das sind unter anderem:

- deine Adresse und die Adresse des Rechnungsempfängers

- das Ausstellungsdatum der Rechnung

- eine Rechnungsnummer, die nur einmal vergeben wird und fortlaufend ist

- der Umfang der bestellten Produkte oder erbrachten Leistungen

- das Lieferdatum bzw. Leistungszeitraum

- Rechnungsbetrag samt Nettobetrag, der Steuersatz und der Steuerbetrag

Mit einer normalen Rechnungsvorlage machst du zunächst also nichts falsch.

Es gibt allerdings auch spezifische Regeln für eine GbR-Rechnung:

Typische Fehler einer GbR-Rechnung

Auch beim Schreiben von GbR-Rechnungen entstehen oftmals Fehler, die ärgerlich sind und eigentlich vermieden werden können. Mögliche Fehlerquellen für die GbR-Rechnung sind unter anderem:

- Die Steuernummer: Es kann nicht eine beliebige Steuernummer einer Gesellschafterin bzw. eines Gesellschafters gewählt werden. Wenn du also eine Rechnung im Namen der GbR schreibst, kannst du nicht einfach deine eigene Steuernummer verwenden. Die GbR braucht, sofern keine Steuerbefreiung vorliegt, eine eigene Steuernummer.

- Generell gilt, dass bei einer GbR-Rechnung alle Pflichtangaben entsprechend UStG enthalten sein müssen. Dies ist auch wichtig, wenn du eine Eingangsrechnung prüfst, die du von einer GbR erhalten hast.

- Umgekehrt ist es wichtig, dass die GbR als Leistungsempfänger auch eine entsprechend adressierte Rechnung erhält. Wird die Rechnung nur an einen der Gesellschafter bzw. eine der Gesellschafterinnen ausgestellt, kann die GbR keinen Vorsteuerabzug vornehmen.

GbR-Rechnung schreiben und Fehler vermeiden

Ob es um die Pflichtangaben laut UStG, den Rechnungsbetrag oder um die Besonderheiten geht, die bei einer GbR-Rechnung zu beachten sind: Eine Rechnungssoftware hilft dir dabei, Fehler zu vermeiden.

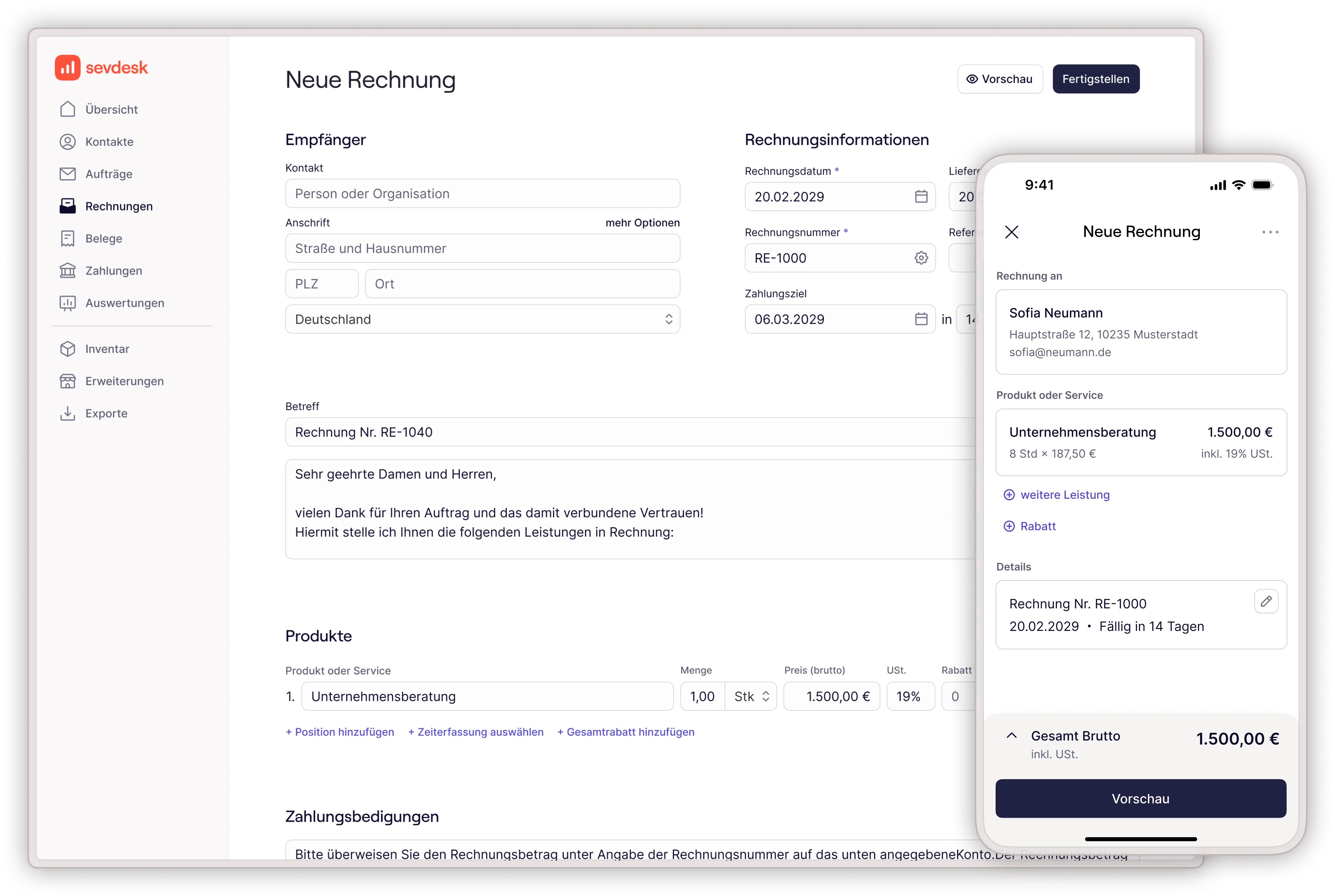

Mit einem Online-Rechnungsprogramm wie sevdesk erstellst du Rechnungen aller Art einfach und rechtssicher – durch das integrierte Rechnungsdesign und viele verschiedene Rechnungsvorlagen. Damit musst du dir auch keine Gedanken um den Steuersatz, den Steuerbetrag oder den Vorsteuerabzug machen – egal ob Gewerbetreibender oder Freiberuflerin: Für jede Art der GbR ist das Erstellen von Rechnungen mit sevdesk problemlos möglich.

Rechnungen schreiben mit sevdesk

- Wähle in der Menüleiste Rechnungen und klicke oben rechts auf Rechnung erstellen.

- Es öffnet sich die Rechnungsmaske zur Erfassung. Hier musst du alle Pflichtangaben eingeben, wie beispielsweise die Kundendaten, die Produktinformationen etc.

- Wähle dein persönliches Rechnungsdesign aus zahlreichen Vorlagen aus.

- Du kannst die Rechnung direkt aus der Software versenden oder herunterladen.

- Fertig!

Teste jetzt sevdesk 14 Tage lang kostenlos und überzeuge dich selbst!