Du bist selbstständig oder Regelunternehmer oder -unternehmerin und hast Kunden im Ausland? Für die Rechnungsstellung in Drittländer gilt es besonders in Sachen Steuerschuld verschiedene Aspekte zu beachten.

Erfahre alle wichtigen Regelungen und Gesetze, die für eine Rechnung ins Drittland wichtig sind. Spätestens bei der Umsatzsteuervoranmeldung können dir ansonsten falsch ausgestellte Rechnungen auf die Füße fallen.

Hilfreiche Infos & Tipps zum Thema "Rechnungsstellung ins Ausland", ihrer Auswirkungen auf die Vorsteuer und der USt-Voranmeldung kannst du dir in diesem Video ansehen:

Rechnung ins EU-Ausland oder ins Drittland

Wähle die Rechnungsart aus, über die du mehr erfahren möchtest:

Diese Angaben braucht eine Rechnung für Drittländer

Bei der Rechnungsstellung in ein Drittland gibt es keine einheitliche Rechtsgrundlage, denn die Steuersysteme der Drittländer unterscheiden sich wesentlich. Bei Geschäften zwischen Regelunternehmern bzw. Regelunternehmerinnen in Drittländer gilt also folgendes:

* Hinweis: Der Vermerk bzgl. Steuerschuld bezieht sich auf die Umsatzsteuerregelung im Empfängerland

Was ist ein Drittland?

Als Drittland gelten Länder, die nicht in den Europäischen Wirtschaftsraum (EWR) fallen, also automatisch alle Länder außerhalb der EU.

Als Ausnahme gelten aber Island, Liechtenstein und Norwegen ebenfalls zum EWR, obwohl sie nicht Teil der Europäischen Union sind.

Umsatzsteuer bei Rechnung in ein Drittland

Da jedes Drittland eigene Regeln hat, lässt sich die Steuerschuldnerschaft bezogen auf die Umsatzsteuer nur schwer verallgemeinern. Da die Leistungserbringung und der Leistungsort in der Regel mit dem Firmensitz des steuerpflichtigen Regelunternehmers bzw. der Regelunternehmerin verknüpft sind, kommt auch dort die Steuerschuld zum Tragen. In der Regel erfolgt also eine Steuerschuldumkehr:

- Die von dir erbrachten Leistungen sind in Deutschland nicht steuerbar und die Rechnungsstellung erfolgt deshalb umsatzsteuerfrei. Wichtig ist in diesem Fall ein entsprechender Hinweis auf der Rechnung.

Einfacher ist es, wenn du eine kostenlose Reverse-Charge Rechnungsvorlage verwendest, die alles Wichtige enthält:

Reverse-Charge Rechnungsvorlage für Word oder Excel

Prinzip des Reverse-Charge-Verfahrens für die Erhebung der Umsatzsteuer

Viele Länder außerhalb der EU nutzen ein Verfahren zur Deklarierung und Bezahlung der Umsatzsteuer, das dem „Reverse-Charge-Verfahren“ der EU sehr nahe kommt. Daher erklären wir kurz, wie innerhalb der EU verfahren wird. Bitte prüfe aber zunächst immer, wie das genaue Vorgehen am Leistungsort bzw. im Land ist, in das du Waren oder Dienstleistungen lieferst.

Innerhalb der EU kommt bei Warenlieferungen oder bei erbrachten Dienstleistungen das „Reverse-Charge-Verfahren“ zum Tragen. Voraussetzung für diese ist u.a, dass eine Werklieferung oder sonstige Leistung eines im Ausland ansässigen Unternehmens vorliegt.

Es ist eine Umkehr der Steuerschuldnerschaft. Das bedeutet, dass der steuerpflichtige Leistungsempfänger oder die Leistungsempfängerin selbst die Steuer berechnet. Die Leistungsempfängerin oder der Leistungsempfänger deklariert den Betrag der Umsatzsteuer bei ihrem oder seinem Finanzamt und kann ihn dann bei der Umsatzsteuervoranmeldung wieder als Vorsteuer abziehen.

Wenn deutsche Firmen Verträge mit ausländischen Firmen abschließen, gilt dafür grundsätzlich die Pflicht zur Übernahme der Steuerschuldnerschaft für Werklieferungen und sonstige Dienstleistungen in Deutschland. (Die Leistung wird durch das ausländische Unternehmen hier erbracht.)

So stellst du korrekte Rechnungen ins Drittland

Ohne Frage ist die Rechnungsstellung in ein Drittland eine komplizierte Angelegenheit und unterscheidet sich im Hinblick auf verschiedene Sonderregelungen und erfordert unterschiedliche Angaben je nach Steuerschuldner.

Wenn du dir nicht sicher bist, ob du bei Rechnungsstellung umsatzsteuerpflichtig bist, ab wann genau du als Regelunternehmer oder Regelunternehmerin giltst und wie es sich genau mit dem Leistungsort verhält, dann kannst du auf die Hilfe von sevdesk zurückgreifen.

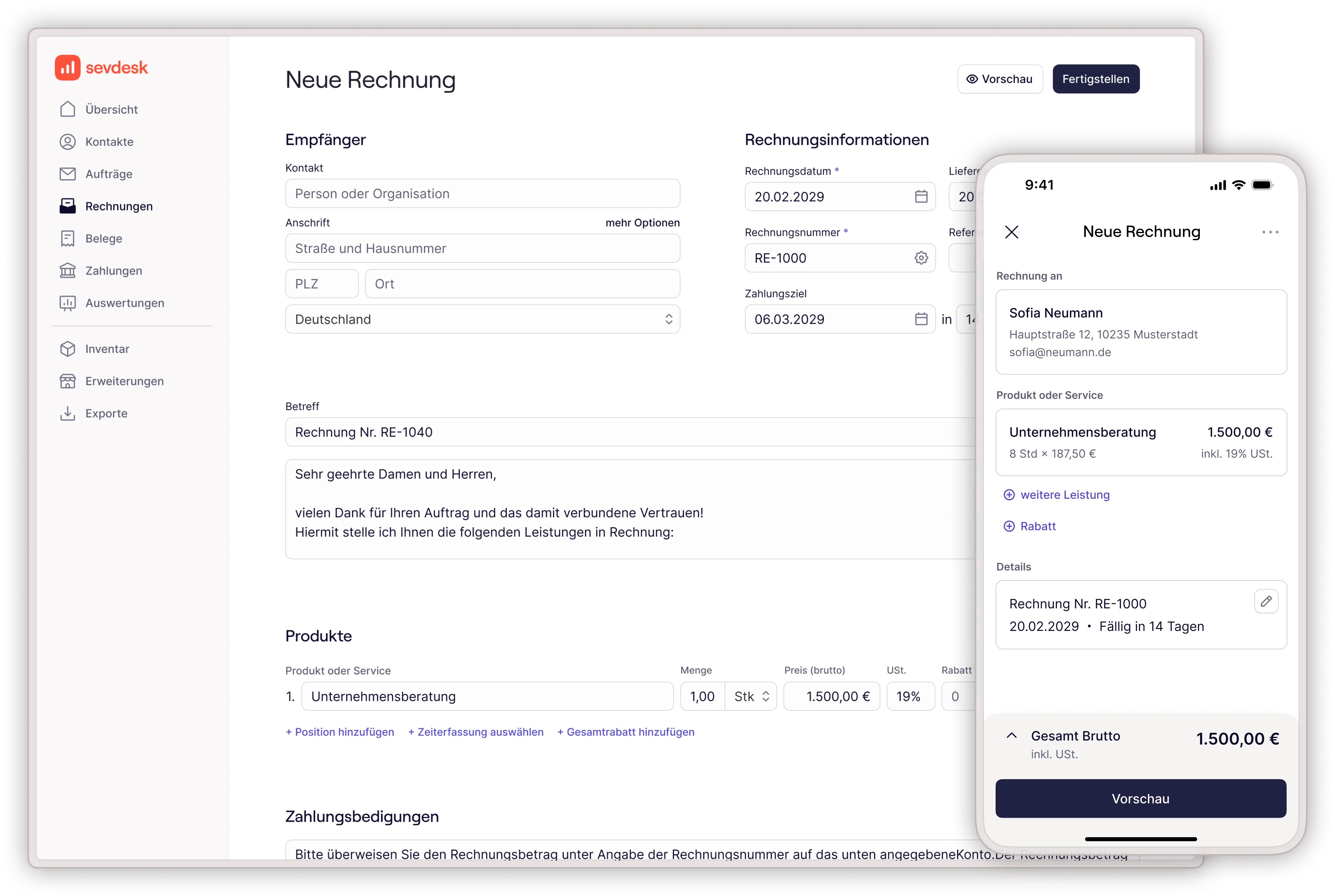

Als Buchhaltungssoftware für Kleinunternehmer vereinfacht sevdesk die Rechnungsstellung enorm – gerade auch ins EU-Ausland und Drittländer. So kannst du sicher sein, dass alle Pflichtangaben enthalten sind und es bei der Umsatzsteuervoranmeldung keine Probleme gibt.

Rechnungen schreiben mit sevdesk

- Wähle in der Menüleiste Rechnungen und klicke oben rechts auf Rechnung erstellen.

- Es öffnet sich die Rechnungsmaske zur Erfassung. Hier musst du alle Pflichtangaben eingeben, wie beispielsweise die Kundendaten, die Produktinformationen etc.

- Wähle dein persönliches Rechnungsdesign aus zahlreichen Vorlagen aus.

- Du kannst die Rechnung direkt aus der Software versenden oder herunterladen.

- Fertig!

Pflichtangaben nach Umsatzsteuergesetz für eine Rechnung ins EU-Ausland

Für die Rechnungsstellung ins EU-Ausland gelten die Pflichtangaben nach Umsatzsteuergesetz (UStG) genau wie für innerhalb Deutschlands gestellte Rechnungen. Deine Rechnung ins EU-Ausland braucht daher unter anderem:

- eine fortlaufende Rechnungsnummer

- ein Rechnungsdatum

- die vollständige Adresse deines Unternehmens

- die des Rechnungsempfängers bzw. der Rechnungsempfängerin

Für die Berechnung und Ausweisung der Umsatzsteuer gelten jedoch besondere Bedingungen.

Mehr hierzu erfährst du in unserem Ratgeber zu Rechnungen ins EU-Ausland.

Gut zu wissen: Rechnungen ins EU-Ausland und Drittland fallen unter die Anforderungen der GoBD. Das heißt, du musst sie für 8 Jahre oder länger unveränderbar aufbewahren. Mit einem GoBD-konformen Rechnungsprogramm, wie sevdesk, bist du hier auf der sicheren Seite!

Zusammenfassung

Die Rechnungsstellung in Drittländer unterliegt speziellen steuerlichen Regelungen, die je nach Empfängerland variieren. In den meisten Fällen greift das Reverse-Charge-Verfahren, wodurch die Umsatzsteuer vom Leistungsempfänger im Ausland abgeführt wird, während die Rechnung umsatzsteuerfrei gestellt werden kann. Wichtig sind dabei korrekte Pflichtangaben wie Rechnungsnummer, Leistungsdatum, Steuernummer und ein Hinweis auf die Steuerschuldumkehr. Für eine steuerfreie Ausfuhrlieferung ist zudem ein Ausfuhrnachweis erforderlich. Da die gesetzlichen Vorgaben von Land zu Land unterschiedlich sind, empfiehlt sich eine sorgfältige Prüfung der lokalen Bestimmungen oder die Nutzung einer Buchhaltungssoftware wie sevdesk. So lassen sich Fehler vermeiden, die später zu Problemen bei der Umsatzsteuervoranmeldung führen könnten.